Подведем итоги первого квартала 2020 года по портфелю на Московской бирже, глобальному портфелю из ETF и криптовалютному портфелю.

Акции в равных пропорциях (доля 50%): Татнефть 3ап , Сургутнефтегаз, Система АО, ГМК Норникель, Яндекс, Русгидро, Интер РАО;

Золото (25%): FinEx Gold ETF;

Облигации (25%): FinEx FXRB ETF

Состав портфеля за прошлые периоды находится здесь.

Индекс ММВБ за тот же период показывает результат -18.45%.

Вот так золото и облигации спасают портфель в тяжелые времена.

Состав портфеля:

FDN – First Trust Dow Jones Internet ETF (доля 15%)

FLN – First Trust Latin America AlphaDEX ETF (доля 10%)

CWB – SPDR Blmbg Barclays Convert Secs ETF (доля 7.5%)

VCLT – Vanguard Long-Term Corporate Bd ETF (доля 7.5%)

GLD – SPDR Gold Trust (доля 15%)

SCHH – Schwab US REIT ETF (доля 6.5%)

WPS – iShares International Dev Prpty ETF (доля 6.5%)

IHI – iShares US Medical Devices ETF (доля 15%)

AFK – VanEck Vectors Africa ETF (доля 10%)

CIBR – First Trust NASDAQ Cybersecurity ETF (доля 7%).

Рынок за этот же период по показателю S&P500 снизился на -20% в долларах.

Состав криптовалютного портфеля на 2020 год:

Bitcoin – доля 30%;

Holo – доля 15%;

Ethereum – доля 5%;

EOS – доля 5%;

NEO – доля 5%;

Cardano – доля 5%;

Theta Fuel – доля 5%;

Cosmos – доля 5%;

Grin – доля 5%;

IOST – доля 5%;

Tezos – доля 5%;

Fetch – доля 5%;

Tron – доля 5%.

Капитализация всего рынка за этот же период снизилась на 6.84%, цена BTC опустилась на 12.29%. Наши альты продолжают себя чувствовать плохо, будем надеяться на восстановление в дальнейшем. Ослабление рубля опять же сыграло свою роль, в рублях наш баланс почти не изменился. А это в наше “смутное время” хороший результат, когда многие акции провалились в пропасть.

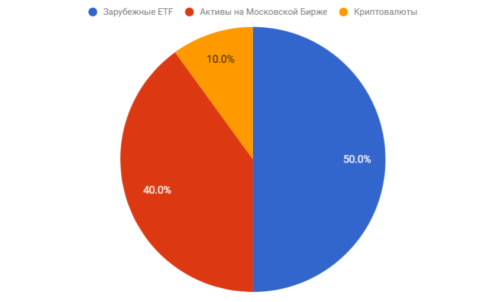

Общий итог умеренного инвестора: +2.43% в рублях за три месяца. Доля активов на Московской Бирже – 40%, доля в зарубежных ETF – 50%, доля криптовалют – 10%. Конечно, основная доходность здесь получена по причине ослабления рубля, но наш портфель как раз и предусматривает “живучесть” в даже очень плохие времена. Широкая диверсификация по классам активам, странам, валютам, эмитентам – отличный выбор для инвестора в любые периоды.

Криптовалюты – это очень рискованный класс активов, но в то же время наиболее перспективный. Вкладывайте в этот класс от 5% (консервативные инвесторы) до 15% (агрессивные инвесторы) своих долгосрочных накоплений.

Если вы хотите не только пассивно вкладывать в портфель с ребалансировкой один раз в год, то рекомендую следить за моим каналом Telegram.

Сколько вложить в российские активы? Сколько в зарубежные ETF? Сколько в криптовалюты?

Для этого сделал таблицу (добавьте ее себе и изменяйте), где можно посмотреть, как влияет различное распределение активов на итоговую доходность. Российский рынок – это портфель Вавилон РУС, зарубежные ETF – это состав, обозначенный выше, криптовалюты – до конца 2017 года только BTC, с 2018 года можно ещё и внутри криптовалют выбрать доли между BTC/ETH/NEO/BCH. С 2019 года это портфель из нескольких криптовалют.

Ребалансировка между тремя этими глобальными частями один раз в год.

✅ Для читателей блога могу быть полезен в следующих вопросах:

1) Разработка бизнес-моделей для криптовалютных проектов: финансы и токеномика;

2) Криптовалютный консалтинг: выбор кошелька и биржи, работа с аппаратными кошельками, формирование криптовалютного портфеля, участие в ICO/IEO/STO, заработок криптовалют без вложений, стейкинг, дивидендные криптовалюты и другие вопросы;

3) Любые вопросы, которые были затронуты в блоге.

?Если у вас интересный и честный проект (sorry, но со скамами не работаю), то готов рассмотреть участие в команде. Мои сильные области – финансы, токеномика. Также имею достаточно обширный нетворк в отрасли. Есть знакомые инвесторы, которые готовы вкладывать в масштабируемые проекты и сильные команды.

Обратная связь: @onlypreico_bot (там же иногда я выкладываю приватные и закрытые сделки по инвестициям в стартапы на ранней стадии).

Благодарим за чтение статьи!

Автор блога в Telegram:

Комментарии: