Подведем итоги 2018 года и опубликуем портфели на 2019 год.

В портфеле инвестора есть место для классических активов и для криптовалют. Я решил провести небольшое исследование и посмотреть, как будет себя вести портфель, составленный из трех глобальных частей:

Кроме криптовалютного портфеля у меня также есть базовый портфель и для Московской Биржи. Построен он на принципах портфельной теории Asset Allocation. В нем есть три класса активов: акции, облигации и золото. Правда, ребалансировка между этими классами активов делается всего лишь один раз в год. Портфель работает с 2006 года, открыт для читателей моего блога с начала 2016 года (кое-кто за это время уже успел сделать свыше 30%, а для фиата это очень хороший результат).

Стандартный портфель состоит из трех видов инструментов, которые торгуются на Московской Бирже:

Портфель на 2017 год:

Акции в равных пропорциях (45% – общая доля акций): МосБиржа, Алроса, ММК, Северсталь, Аэрофлот, ФСК ЕЭС, Сбербанк ао;

Золото (35%)

Облигации (20%)

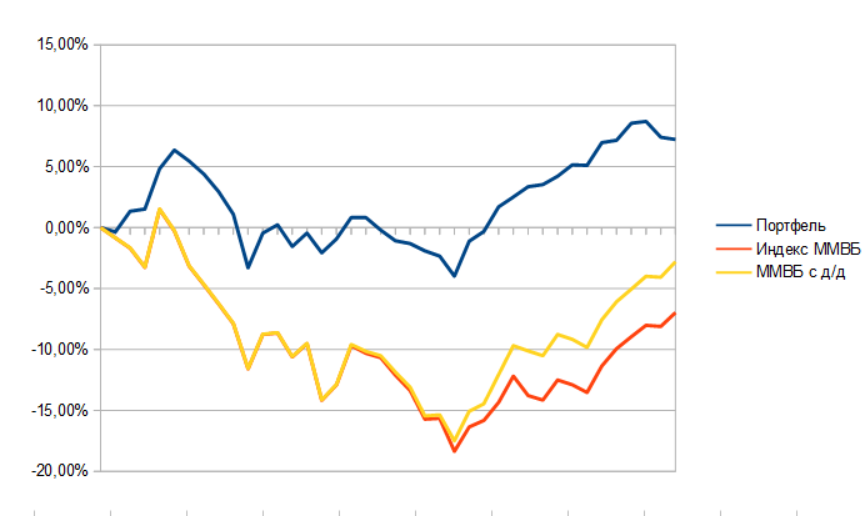

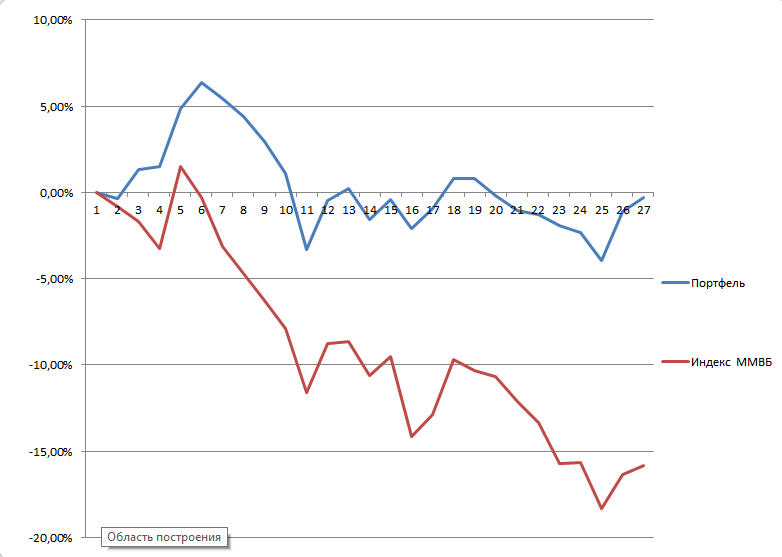

Первые полгода 2017 года результат нулевой (-0,37%, если быть совсем точным), рынок за это время просел по индексу ММВБ на -15,82%).

В 2016 году долларовый портфель на международных рынках показал доходность в размере 7% и проиграл 3% рынку. Это первый год, в котором я присматриваюсь и формирую стратегию инвестирования на иностранных рынках. В конце 2016 года я заменил 5 акций в портфеле и незначительно поменял доли активов.

Подведем итоги 2016 года. Год оказался успешным для нашего основного портфеля, который показал результаты на уровне рынка. Среднегодовые результаты за 11 лет намного превышают при этом рыночные.

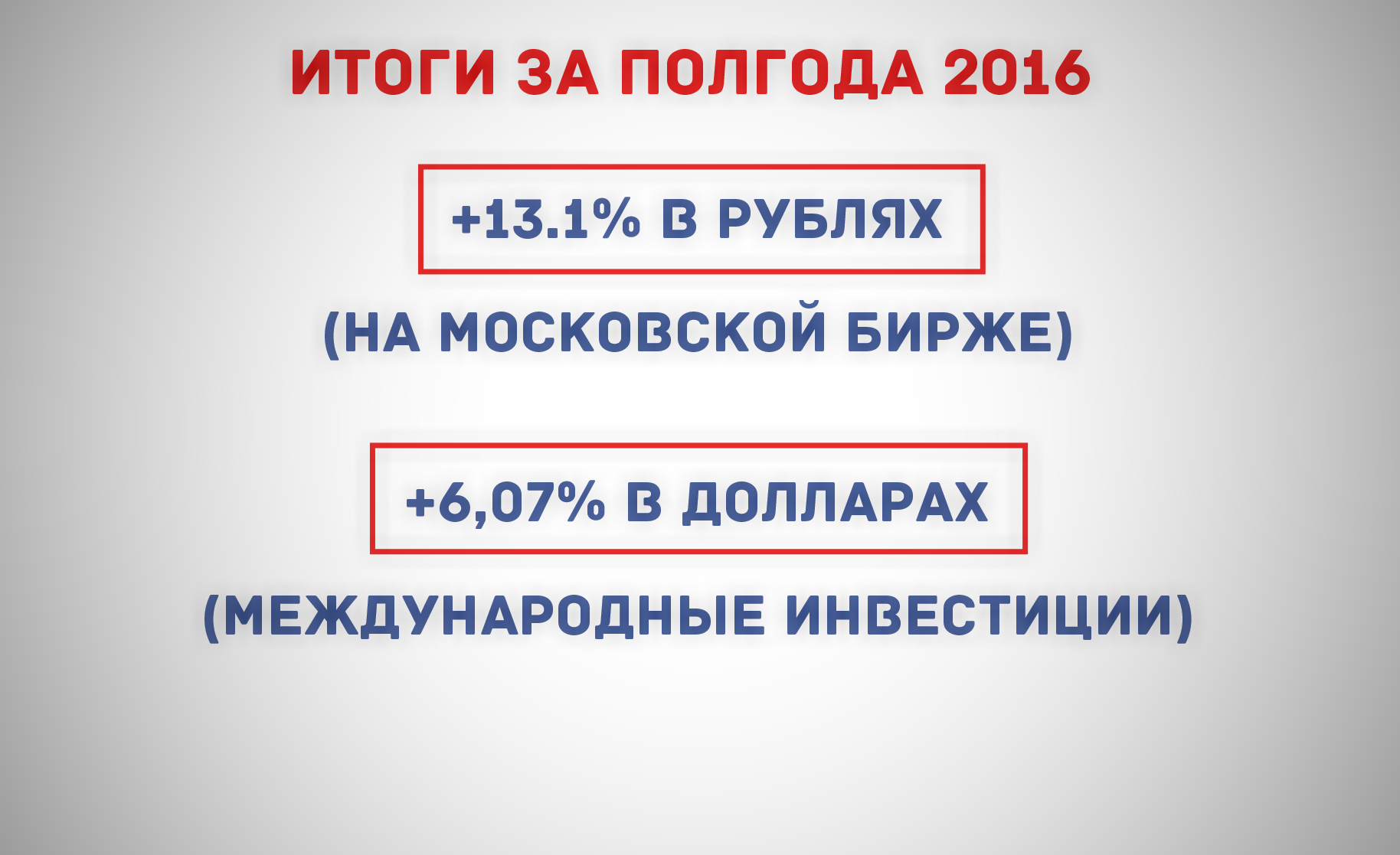

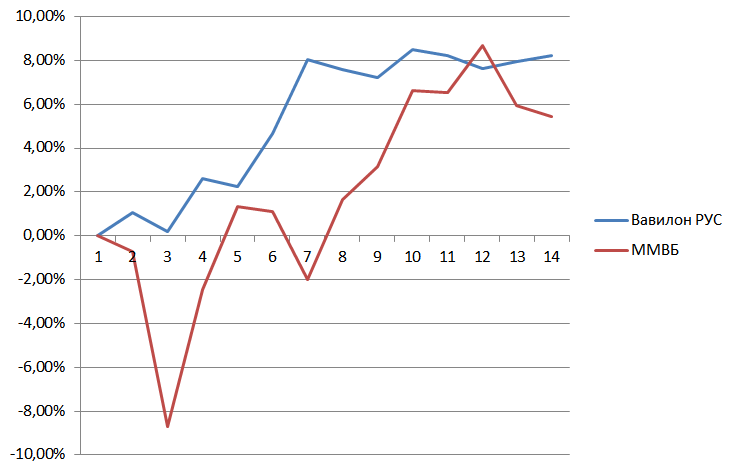

Прошла половина года. Подведем итоги стандартных инвестиционных портфелей. +13,1% в рублях на Московской Бирже. +6,07% в долларах на международных площадках. Вавилон детский почти сравнялся с индексом ММВБ. Разберем каждый из портфелей детально в цифрах и графиках.

После референдума по Brexit появляются различные идеи от аналитиков и инвестиционных компаний. Стоит ли доверять этим советам и рекомендациям? Если коротко, то нет.

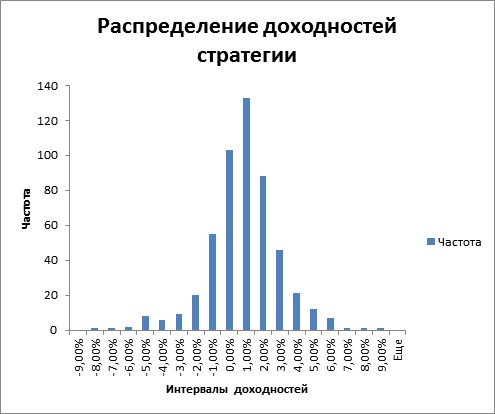

Сегодня выкладываю в свободный доступ инвестиционные характеристики стратегии Вавилон Рус, построенной на основе Asset Allocation. Возможно, данная стратегия заинтересует институциональных инвесторов или частных инвесторов-профессионалов с долгосрочным горизонтом инвестирования. Я в свою очередь готов рассказать о ней более подробно в случае интереса.

Подведем итоги первого квартала по трем нашим портфелям.