Сегодня выкладываю в свободный доступ инвестиционные характеристики стратегии Вавилон Рус, построенной на основе Asset Allocation. Возможно, данная стратегия заинтересует институциональных инвесторов или частных инвесторов-профессионалов с долгосрочным горизонтом инвестирования. Я в свою очередь готов рассказать о ней более подробно в случае интереса.

Стратегия подходит: институциональные инвесторы, частные инвесторы с долгосрочным горизонтом инвестирования.

Среднегодовая доходность за 10 лет: +18% (ежегодно, с учетом сложного процента, процент округлен). Прирост стоимости активов за 10 лет в 5,5 раз.

Доходность за 2015 год: +29,2% (фактическая), +29,5% (модельная).

Доходность за I кв. 2016 года: +8,2%

Средства распределены по следующим активам:

Акции – доля от 40 до 60%;

Облигации – доля от 15 до 35%;

Золото – доля от 15 до 35%.

Ежегодно происходит ребалансировка портфеля и подбирается целевое соотношение активов.

Сумма для инвестиций: от одного миллиона рублей (можно и с меньших сумм, зависит от ситуации на рынке). Максимальная сумма ограничена лишь полной ликвидностью фондового рынка. Возможны миллиардные инвестиции по данной стратегии. Стратегия построена на базе пассивного инвестирования с пересмотром долей и активов раз в год, нет краткосрочных операций. Стандартный набор активов рекомендуется для сумм до 3 миллионов рублей. Если сумма инвестиций свыше 3 миллионов рублей, то нужно добавлять эмитентов в состав акций.

Коэффициенты инвестиционного портфеля:

| Среднее отклонение | 2,09% |

| Коэффициент Шарпа | 0,7811 |

| БЕТА-коэффициент | 0,3159 |

| Альфа-Дженсен | 12,52% |

| Максимальная просадка | -37,90% |

| Коэффициент восстановления | 49,59% |

| Коэффициент Трейнора | 0,3733 |

| Индекс Модильяни | 0,3443 |

Готовые инвестиционные решения на базе стратегии для частного инвестора:

| Доля акций | Доля золота | Доля облигаций | Просадка (риск) | Доходность |

| 5% | 47,5% | 47,5% | -12,44% | 13,17% |

| 10% | 45,0% | 45,0% | -15,26% | 13,86% |

| 15% | 42,5% | 42,5% | -18,09% | 14,50% |

| 20% | 40,0% | 40,0% | -20,91% | 15,10% |

| 25% | 37,5% | 37,5% | -23,74% | 15,64% |

| 30% | 35,0% | 35,0% | -26,57% | 16,14% |

| 35% | 32,5% | 32,5% | -29,40% | 16,60% |

| 40% | 30,0% | 30,0% | -32,23% | 17,00% |

| 45% | 27,5% | 27,5% | -35,07% | 17,36% |

| 50% | 25,0% | 25,0% | -37,90% | 17,67% |

| Базовая стратегия | -37,90% | 18,79% | ||

| 55% | 22,5% | 22,5% | -40,73% | 17,92% |

| 60% | 20,0% | 20,0% | -43,57% | 18,12% |

| 65% | 17,5% | 17,5% | -46,41% | 18,27% |

| 70% | 15,0% | 15,0% | -49,24% | 18,36% |

| 75% | 12,5% | 12,5% | -52,08% | 18,38% |

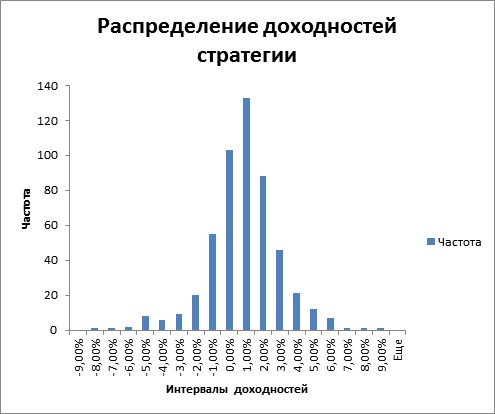

Небольшое резюме по распределению: ещё в 2010 году я заметил аспект “длинных хвостов” распределения у фондового рынка в России (этот момент есть у меня в дипломной работе, разработанной в Высшей Школе Экономики). Именно экстремальные отрицательные доходности пагубны для инвестиционных стратегий. Разработанная стратегия позволяет свести на нет данный момент и привести распределение доходностей максимально близко к нормальному. В итоге стратегия на порядок обгоняет доходность фондового рынка (индекс ММВБ).

Состав портфелей по годам:

Состав портфеля на 2016 год

Акции: МосБиржа (6,4%), Транснефть ап (7%), ММК (6,1%), Северсталь (6,4%), Аэрофлот (6,4%), Сургут пр (6,4%), Сбербанк ао (6,4%);

Золото (35%): FinEx Gold ETF;

Облигации (19,9%): FinEx FXRB ETF.

Результат 2015 года: +29,2%

Акции: Магнит (доля 7%); Транснф ап (доля 8,8%); Алроса ао (доля 7,1%); Северсталь (доля 7,1%); ВТБ ао (доля 7,1%); Сургнфгз-п (доля 7,1%); Сбербанк (доля 7,1%).

Облигации (доля 24,2%).

Золото и доллары (доля 24,5%).

Результат 2014 года: +9,87%

Акции: Магнит (доля 6,4%); Транснф ап (доля 6,5%); Аэрофлот (доля 6,4%); МТС (доля 6,4%); Система ао (доля 6,4%); Сургнфгз-п (доля 6,4%); Сбербанк (доля 6,4%).

Облигации (доля 20,2%).

Золото и доллары (доля 34,9%).

Результат 2013 года: +14,76%

Акции: Магнит (доля 7%); Транснф ап (доля 8,1%); Татнфт 3ао (доля 7,1%); МТС (доля 7,1%); Система ао (доля 7,1%); Э.ОНРоссия (доля 7,1%); Сбербанк (доля 7,1%).

Облигации (доля 24,7%).

Золото и доллары (доля 24,7%).

Результат 2012 года: +10,99%

Акции: Магнит (доля 8,3%); Транснф ап (доля 9,6%); Уркалий-ао (доля 8,3%); Северсталь (доля 8,5%); Система ао (доля 8,5%); Новатэк (доля 8,4%); Ростелеком (доля 8,4%).

Облигации (доля 19,9%).

Золото и доллары (доля 20,1%).

Результат 2011 года: -0,37%

Акции: Магнит (доля 7,1%); Транснф ап (доля 7,3%); Уркалий-ао (доля 7,1%); Северсталь (доля 7,1%); Аэрофлот (доля 7,1%); Новатэк (доля 7,1%); НЛМК (доля 7,2%).

Облигации (доля 25,1%).

Золото и доллары (доля 24,9%).

Результат 2010 года: +37,6%

Акции: Магнит (доля 7,1%); Сбербанк-п (доля 7,2%); Татнфт 3ао (доля 7,1%); Северсталь (доля 7,1%); Система ао (доля 7,2%); Новатэк (доля 7,2%); НЛМК (доля 7,2%).

Облигации (доля 24,8%).

Золото и доллары (доля 25,2%).

Результат 2009 года: +78,71%

Акции: Магнит (доля 7,8%); МТС (доля 7,8%); Татнфт 3ао (доля 7,9%); ГМКНорНик (доля 7,8%); ММК (доля 7,9%); Аэрофлот (доля 7,9%); Ростелеком (доля 7,8%).

Облигации (доля 30,1%).

Золото и доллары (доля 15%).

Результат 2008 года: -26,67%

Акции: Магнит (доля 7,1%); МТС (доля 7,1%); Татнфт 3ао (доля 7,1%); ГМКНорНик (доля 7,2%); ММК (доля 7,1%); Аэрофлот (доля 7,1%); Ростелеком (доля 7,1%).

Облигации (доля 25,1%).

Золото и доллары (доля 25,1%).

Результат 2007 года: +25,67%

Акции: Сбербанк (доля 6,8%); Газпром (доля 7,1%); Лукойл (доля 7%); ГМКНорНик (доля 6,9%); ММК (доля 7,1%); Аэрофлот (доля 7,1%); Ростелеком (доля 7,1%).

Облигации (доля 25,7%).

Золото и доллары (доля 25,2%).

Результат 2006 года: +36,22%

Акции: Сбербанк (доля 7,6%); Газпром (доля 7,1%); Лукойл (доля 7%); Северсталь (доля 7,1%); ММК (доля 7,1%); Аэрофлот (доля 7,1%); Ростелеком (доля 7,1%).

Облигации (доля 24,9%).

Золото и доллары (доля 25%).

Вы понимаете ценность портфельного подхода и хотите научиться самостоятельно формировать портфели под свои цели? Жду вас в Telegram-канале!

Спасибо за чтение материала!

Автор блога в Telegram:

Комментарии: